OGÓLNY PRZEGLĄD RYNKU I PERSPEKTYWY NA 2023 ROK

Na rynkach materiałowych wciąż nie widać wyraźnej poprawy. Czasy realizacji nie wydłużają się, pozostają jednak na rekordowo wysokich poziomach. Terminy realizacji przekraczające rok stają się „nową normą”. Podwyżki cen, o których informują producenci, trwają nadal i nie widać wyraźnych oznak ich końca.

Rok 2022 to na rynku elektronicznym bezustanne wyzwania po stronie podażowej oraz presja cenowa.

Ceny w 2022 roku wzrosły średnio o 20%-100%. Najbardziej wzrosły ceny komponentów aktywnych – jeśli zsumujemy wzrosty w ciągu roku, ceny tych komponentów podwoiły się a największe wzrosty dotyczą diod i tranzystorów. Konektory i elementy pasywne podrożały średnio o około 20%, a wybrane pozycje nawet o 40%. Ceny kartonów czy etykiet wzrosły średnio o około 30-40%.

Terminy realizacji zamówień wydłużały się w pierwszej połowie 2022 roku, natomiast druga połowa roku charakteryzowała się znacznie większą stabilizacją. Nie oznacza to, że czasy realizacji uległy skróceniu, lecz nie były dalej wydłużane (nie dotyczy to problematycznych producentów, takich jak Microchip, NXP).

Jeśli chodzi o perspektywę na 2023 r., nieoficjalnie zapowiedziano dalsze podwyżki cen na początku 2023 r., jednak ich poziom nie jest jeszcze znany. Pojawiają się wyraźne sygnały z wiarygodnych źródeł (duzi światowi dystrybutorzy), że wzrosty cen będą kontynuowane, ale przewiduje się, że ich poziom będzie niższy w porównaniu do 2022 r. (jednak zależy to również od globalnej presji inflacyjnej i cen surowców).

Podsumowując, możliwe jest, że ogólna dostępność komponentów na rynku poprawi się (może nie odnosi się to do znacznie krótszych czasów dostępu (nic nie zapowiada, że będą znacznie krótsze) aczkolwiek w drugiej połowie 2023 r. możemy spodziewać się zauważalnych zmian na lepsze). Wzrosty cen w 2023 r. będą kontynuowane, ale przewiduje się, że łącznie będą one na niższym poziomie niż w 2022 r.

Widoczne jest, że globalna presja inflacyjna i globalne skoki stóp procentowych wpływają na spowolnienie gospodarcze i wydatki konsumentów, powodując spadek popytu na komponenty elektroniczne stosowane w dobrach konsumpcyjnych. Można jednak zauważyć, że popyt na układy scalone w urządzeniach motoryzacyjnych i przemysłowych utrzymuje się na wysokim poziomie i przewiduje się, że utrzyma się co najmniej do pierwszej połowy 2023 r.

SYGNAŁY RYNKOWE

Gartner, firma zajmująca się badaniem rynku, przedstawiła swoją prognozę dla globalnego rynku układów scalonych w 2023 r. przewidującą 3,6-procentowy roczny spadek (z czego należy zauważyć, że dużą siłą napędową tego spadku są pamięci, a Gartner prognozuje ich spadek o 16,2 proc. w 2023 r.). Historycznie rynek układów scalonych jest znany z cykliczności, ale prognozy firmy Gartner nie wykazują większego pesymizmu.

Chociaż spadek był już widoczny w trzecim kwartale 2022 r., w rzeczywistości niektórych komponentów nadal nie można nigdzie zakupić, podczas gdy inne są lepiej dostępne. Poprawa tej sytuacji prawdopodobnie nie nastąpi w następnym roku, a w przypadku wielu komponentów stosowanych w aplikacjach przemysłowych (lub motoryzacyjnych) nadal będą występować niedobory w ciągu najbliższych kilku lat. Niemniej jednak, pojawiają się sygnały, że popyt w branży motoryzacyjnej i AGD spada. Widoczność dostępności komponentów pozostaje niejasna. Informację tę potwierdza wielu producentów, w tym Microchip, który jest obecnie chyba jednym z najbardziej problematycznym producentem pod kątem dostępności.

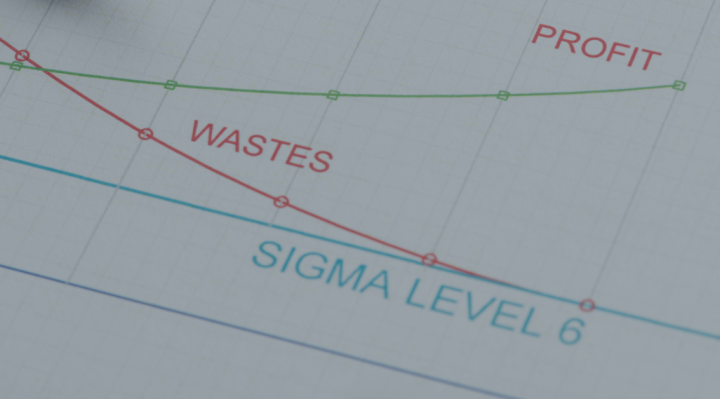

Na podstawie podanych informacji można stwierdzić, że chipy starszej technologii (wykorzystywane głównie w aplikacjach przemysłowych) nie są przedmiotem dalszych inwestycji ze strony producentów komponentów ze względu na ograniczenia technologiczne. Oznacza to, że producenci najzwyczajniej w świecie zaprzestaną produkcji niektórych komponentów lub w najbardziej optymistycznym scenariuszu – obecne moce produkcyjne pozostaną do końca życia produktów. Jeśli jednak popyt rynkowy przekroczy możliwości produkcyjne – nie należy spodziewać się dalszego wzrostu inwestycji. Nowoczesne półprzewodniki, np. chipy o rozmiarze 5nm stosowane w smartfonach są bardziej opłacalne dla producentów ze względu na większą wielkość zamówień i krótszy cykl życia. Zastosowania przemysłowe nie wymagają tak zaawansowanych chipów i dlatego większość aplikacji tego typu opierała się na komponentach, które były technologicznie zaawansowane nawet dwie dekady temu.

Oczywiste jest również, że mniejsze chipy zużywają mniej surowców. Przy zauważalnych ograniczeniach w dostawie surowców oraz ze względu na działania środowiskowe, trend miniaturyzacji i krótszych cyklów życia produktów będzie coraz bardziej zauważalny dla wszystkich.

Przeprojektowywanie obecnych produktów, w celu zastosowania wiodących technologii, nowszych i mniejszych chipów, jest kosztownym i czasochłonnym procesem dla producentów OEM (zwłaszcza biorąc pod uwagę szereg regulacji rynkowych, certyfikację produktów itp.). Z drugiej strony producenci chipów nie mają motywacji do zwiększania mocy produkcyjnych komponentów starszej technologii, ze względu na przestarzałe narzędzia wykorzystywane do ich produkcji i fakt, że oferują niższą rentowność i zużywają większą ilość surowca. Zwiększenie wydajności byłoby kosztownym procesem, zwłaszcza że globalnie zastosowania przemysłowe, rynek motoryzacyjny i tym podobne, nie generują większości całkowitych przychodów dla producentów chipów. Generuje je elektronika użytkowa.

Z tej perspektywy uważa się, że miniaturyzacja będzie nieunikniona, a cykle życia komponentów w przyszłości będą coraz krótsze. Oznacza to, że komponenty będą coraz częściej EoL (End-of-Life), a projekty nacelowane na przeprojektowywanie produktów będą musiały być uruchamiane w krótszych odstępach czasowych.

TERMINY REALIZACJI / CENY

Na ten moment nie widać znaczących oznak poprawy.

W związku z kolejnymi sygnałami ze strony producentów i oficjalnych dystrybutorów, w 2023 roku popyt może spaść, a Klienci (z których wielu to pośrednicy) będą mieli tendencję do anulowania lub przesuwania zamówień. Niedawno takie informacje przekazał ON Semi i zaskakująco ST, który ogłosił, że ze skutkiem natychmiastowym backlog zamówień złożonych do ST do końca 2023 roku stają się NCNR (non-cancellable non-returnable), co oznacza, że żadne prośby o anulowanie lub przesunięcie nie będą akceptowane, chyba że ST nie potwierdził takich zamówień. Było to o tyle zaskakujące, że pojawiało się wiele nieoficjalnych informacji, że sytuacja pod kątem dostępności komponentów tego producenta ulegnie znacznej poprawie od trzeciego kwartału 2023 r. Analog Devices odnotowuje również wyraźny wzrost anulowanych zamówień. Niemniej jednak wysokiej klasy chipy ST Micro, NXP, Microchip, Infineon i OnSemi pozostają na alokacji.

Czasy dostępu pozostają stabilne, jednak na rekordowo wysokich poziomach. Nie widać poprawy, niemniej jednak też nie widać oznak dalszego wydłużania czasów dostępów (lead time). Mimo to, choć większość czasów dostępów mieści się w przedziale 52-90 tygodni, wielu Klientów decyduje się składać prognozy/zamówienia na okres do 3-4 lat lub nawet dłużej na okres do 5-6 lat. „Ustawianie się” w kolejce zamówień staje się ważnym czynnikiem, szczególnie w przypadku chipów starszej technologii. Tendencja ta może w rzeczywistości spowodować wydłużenie czasu realizacji dla wielu alokowanych, problematycznych komponentów.

Ceny komponentów utrzymują się w trendzie wzrostowym. Z rynku płyną wyraźne komunikaty, że od 2023 roku ceny w oficjalnej dystrybucji wzrosną. Nie widać żadnych oznak trendu spadkowego i nie należy spodziewać się ich wystąpienia w najbliższej przyszłości, zwłaszcza biorąc pod uwagę globalną presję inflacyjną, globalne podwyżki płac, a także znaczne spadki światowych dostaw neonu z powodu wojny na Ukrainie.

Z drugiej strony widać wyraźne oznaki spadku cen i większej dostępności na nieautoryzowanych rynkach brokerskich. Oferowane ceny dla większości problematycznych komponentów są znacznie niższe, niż te oferowane jeszcze kilka miesięcy temu, które kształtowały się na ekonomicznie nieracjonalnych poziomach.

NASZE REKOMENDACJE

Długoterminowe planowanie i prognozowanie pozostaje kluczowe. Rekomendacje:

- Informacja o popycie Klientów (w formie prognozy/zamówień) na okres co najmniej 24 miesięcy jest mocno rekomendowana, aby zapewnić bardziej przewidywalną dostawę komponentów po normalnych kosztach.

Konsekwencje braku widoczności: Może to nieuchronnie skutkować lukami w zaspokojeniu potencjalnego przyszłego popytu w pożądanych terminach i dodatkowymi kosztami zakupu tych komponentów na otwartym rynku maklerskim (jeśli pozwala na to dostępność)

Komponenty alternatywne: zdecydowanie zaleca się dogłębną analizę potencjalnych alternatyw dla bardziej niszowych producentów, dla których czasy realizacji są przewidywalne i znacznie krótsze. Dotyczy to głównie komponentów, gdzie wdrożenie alternatywy nie wymaga dużej ingerencji w konstrukcję produktu.